“防水茅”的破防:东方雨虹市值蒸发千亿,回购可否再护股价?

近期,继东方雨虹董秘张蓓为股价“喊冤”后,低位回购又成为近期热门事件,作为A股市场的“防水茅”,东方雨虹上市以来连续多年营收、利润保持高速增长,在防水卷材市场有接近10%的市场占有率,居行业第一。然而,“防水茅”自2021年6月股价创出63.74元之后,至今从最高点回撤幅度超过60%,市值蒸发超过千亿。如今低位回购能否助其股价一臂之力?

回购金额预超3亿,历史进行9次回购

11月13日晚间,东方雨虹发布公告称,拟使用自有资金以不超过32元每股的价格回购股权,拟用于回购的资金最少为3亿元,最高不超过6亿元。根据公告信息,按本次拟用于回购的资金总额上限6亿元测算,预计回购股份约1875万股,占公司总股本比例为0.74%;按下限3亿元测算,预计回购股份约937.5万股,约占公司总股本比例为0.37%。

本次回购是为维护广大投资者尤其是中小投资者的利益,增强投资者信心,同时为进一步完善公司的长效激励机制,充分调动公司管理团队、核心骨干及优秀员工的积极性和创造性,吸引和留住优秀人才,实施期限不超过12个月。

从市场反映来看,东方雨虹回购公告发布后,14、15日迎来两日小幅上涨,但16日股价下跌3.19%,接近今年股价最低点(22.40元)。

作为装修建材行业的头部企业,东方雨虹积极履行经济、环境和社会三大责任,发布ESG相关报告,而回购行为就是对大小股东尽职尽责的表现形式之一。

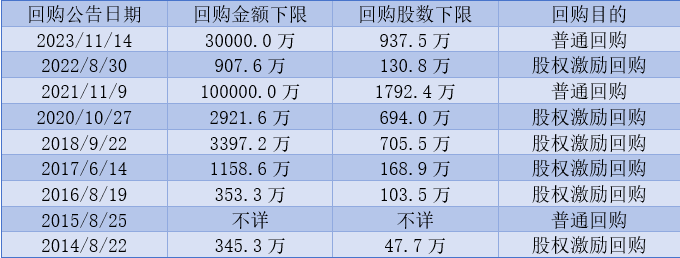

金融界上市公司研究院统计发现,东方雨虹自2014年以来,发起过9次回购行为,6次为股权激励回购,该回购将公司管理层与经营发展目标深度绑定,也为公司带来利润快速增长。其中,2020年东方雨虹归母净利润增速达到64.03%,是继2014年之后利润增速最快的一年,该年公司利润也突破30亿元大关。

图表:东方雨虹历史回购信息

制作:金融界上市公司研究院;数据来源:巨灵财经

本次东方雨虹的股份回购,用于后期实施员工持股计划或股权激励。整体来看,东方雨虹回购次数较多,是善于使用回购战略的公司,以更好激励企业正向发展。

“喊冤”和回购背后:利润向前,股价向后

董秘连连喊冤和高层重磅宣布回购东方雨虹背后,是公司在2023年业绩积极改观,但股价表现却不尽人意,业绩与市值已不配位。

资料显示,东方雨虹以主营防水业务为核心延伸上下游及相关产业链,形成建筑防水、民用建材、非织造布、建筑涂料、建筑修缮、节能保温、特种砂浆、建筑粉料等业务板块合力的建筑建材系统服务体系。

作为房地产领域的上游企业,在地产行业大面积负债和亏损,百姓购房意愿大幅下降,商场、写字楼空置率居高不下的背景下,东方雨虹等相关装修建材企业难免会贴上“地产股”的标签,成为市场的弃子。但细观东方雨虹今年的业绩表现,呈现诸多亮点。

金融界上市公司研究院统计发现,装修建材37家上市公司2022年前三季实现营业收入1170.32亿元,2023年同期达到1226.63亿元,增长约11%;实现归母净利润78.29亿元,2023年同期达到93.45亿元,增长约19%。不难看出,装修建材的上市公司多为国内规模以上企业,具备市占率优势,市场份额不断提高,具备抗风险能力。

值得注意的是,东方雨虹2023年前三季实现营业收入253.6亿元,同比增长8.48%;实现归母净利润23.53亿元,同比增长42.22%,相比2022年前三季归母净利润增长金额达到6.99亿元,在37家装修建材行业中位居第一。

图表:装修建材上市公司经营情况分析

制作:金融界上市公司研究院;数据来源:巨灵财经

东方雨虹前9月利润规模23.53亿元,是继2021年同期26.78亿元之外,

利润体量最大的年份。反观其二级市场,东方雨虹的股价走势却与业绩相悖。股价年内下跌超过30%,回到2020年4月的水平。

对比行业,37家装修建材上市公司年内股价平均涨跌幅为1.77%,可公司却下跌31.98%,跌幅排市场第3,第1和第2分别为坚朗五金和科顺股份。也基于此,东方雨虹董秘张蓓发出一连串质问,看不懂公司明明业绩稳步增长,但市场为何用脚投票。

股价估值过高是原罪:20%增速20倍市值,2029年市值才能回到巅峰

回顾东方雨虹在2021年6月辉煌时期,市值一度高达1567.38亿元,而如今市值剩余572.95亿元,滚动市盈率仅为20.32。金融界上市公司研究院统计发现,东方雨虹在市值巅峰时期,滚动市盈率为44.10,5年期市盈率百分位比99%的时段估值水平都要高,可以看出高估成为股价下跌的原罪。

制作:金融界上市公司研究院;数据来源:巨灵财经

如今20倍左右的市盈率,已经低于33.06倍的历史平均水平。面对业绩稳增长、市值低估、股价创阶段新低,如今公司管理层不得已使出回购等利好股价的大招,毕竟股价稳步上涨对于投资者信心恢复、股权激励计划落地都有很大帮助。

东方雨虹现今20倍左右市盈率水平,年度利润预估是28.19亿元。假若未来市场给予公司估值不变,若公司的市值回归1567.38亿元的巅峰,年度利润需要达到77.12亿元。东方雨虹最近2017至2022年的平均利润增速为19.45%,就以20%估算公司的利润增速,从2023年预计的28.19亿元计算,需要到2029年(84.17亿元)才可达到这一目标。

图表:20倍PE20%利润增速估算东方雨虹市值

制作:金融界上市公司研究院;数据来源:巨灵财经

显然,若市场持续20倍的悲观估值水平,且东方雨虹保持20%的利润增速,需要6年时间,这对于投资者来说是漫长过程。而除了业绩驱动股价上涨外,金融界上市公司研究院统计发现,东方雨虹的控股股东为董事长李卫国,持股占比仅有22.69%;前十大股东的持股占比也只有44.19%,两项数值在装修建材行业均相对靠后。

截至目前,东方雨虹的股东户数为165264户,是37家装修建材企业中股东户数最多的企业。通过这三组数据,说明公司股权分散,主要股东对股价把控力度不足,会有较多抛盘等流动性筹码,对股价有负面影响。而加大社保基金、养老金、公募基金等大资金持仓东方雨虹,提高整体持股集中度,是除了回购股份,除了业绩推动股价上涨之外,行之有效推动股价上涨的方式。

(来源金融界)市场观察所刊载信息,来源于网络,并不代表本媒体观点。本文所涉及的信息.数据和分析均来自公开渠道,如有任何不实之处、涉及版权问题,请联系我们及时处理。本文仅供读者参考,任何人不得将本文用于非法用途,由此产生的法律后果由使用者自负。投诉举报请联系邮箱:News_Jubao@163.com

聚焦商业经济报告和前瞻商业趋势分析,市场观察非新闻媒体不提供互联网新闻服务;